随着“一带一路”倡议实施和中非经济走廊建设的推进,中非两国在基础设施建设、贸易、金融、旅游等领域的交流与合作日益密切。

支付是推进“一带一路”倡议实施的重要支撑,支付清算的畅通是贸易畅通、资金融通的必要前提与根本保障。在此背景下,银联国际非洲分公司加快与非洲主流机构合作,不断完善当地银联卡受理网络、推进业务本地化进程,服务中非经贸和人员往来。

一、 银联品牌的诞生与发展

银联诞生于2002年3月,成立的目的是实现中国银行卡的联网通用,中国银行卡产业也由此进入快速发展的“黄金期”。在银联的推动下,中国境内发行的银行卡不仅可以跨银行、跨地区使用,银联卡受理网络也已遍布城乡,全面覆盖持卡人日常生活各类消费场所。

与此同时,伴随着中国人、中国企业特别是中国金融机构走出去的步伐,银联自2004年起开始实施国际化战略。2012年,银联成立负责国际业务的子公司——银联国际,加快建设“全球网络,国际品牌”。

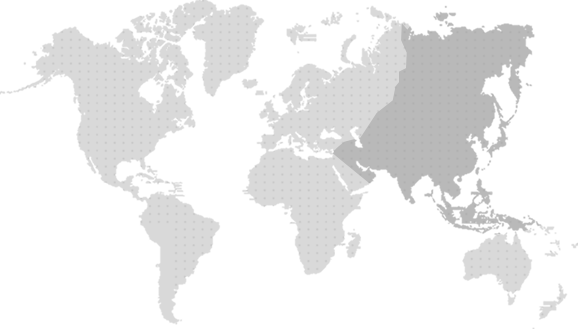

目前,“银联”正在为全球最大规模的持卡人群体提供支付服务。 截至2017年底,银联卡受理网络已延伸至168个国家和地区,覆盖5100万家商户和257万台ATM;包括中国在内的48个国家和地区发行了超过70亿张银联卡。

结合当前市场环境与未来发展趋势,银联明确了新的战略定位,就是要“打造具有全球影响力的开放式平台型综合支付服务商”。未来,包括非洲分公司在内的银联各境外分支机构,将持续加强与各市场政府、监管机构、产业各方的合作,让银联卡在服务中国人走出去的同时,也为中国境外持卡人的日常消费和国际出行提供便利、优惠的支付服务,让银联卡成为中国连接世界的纽带和桥梁。

二、 非洲是银联全球网络的重要一环

受理网络建设是银联国际业务发展的基础与核心,目前银联卡在中国境外的受理服务正从“卡片能用”向“体验良好”转变,对自由行游客和境外持卡人的服务能力不断提升。

亚太地区是银联卡业务比较成熟的市场。在占中国游客出境目的地比重超过90%的东北亚和东南亚区域,银联网络ATM覆盖率优于其它国外卡公司,商户覆盖率超过70%。欧美市场的银联卡受理覆盖面也正大幅拓展,全欧可用银行卡商户的一半以上支持银联卡;美国几乎所有ATM都能用银联卡取款,80%以上的商家支持银联信用卡。

聚焦到非洲,受益于“一带一路”倡议,近年来,中国与非洲国家的合作交流日益紧密,人员往来也逐渐扩大。非洲作为中国出境游市场增长最快的目的地之一,赴非游客正以每年50%的速度增长。法国《世界报》报道称:“中国游客在非洲国家的人均消费要高出欧洲游客40%,这对非洲旅游业业而言简直就是一块‘天赐蛋糕’”。

非洲大陆的银联卡业务始于2008年,为到非洲国家旅游、工作的持卡人提供安全、便利的支付服务。经过近10年的发展,非洲已有50个国家和地区受理银联卡,整体受理覆盖率达到75%以上,在南非、肯尼亚、毛里求斯、塞舌尔、乌干达、摩洛哥等国家和地区的受理率接近100%。

未来,继续完善受理网络,提高受理质量,拓展线下线上以及移动支付等的受理场景,是银联在非洲业务发展的重中之重。与此同时,以良好的受理环境为基础,银联也将加快业务本地化进程,让银联卡成为更多非洲居民喜爱的支付工具。毛里求斯、肯尼亚、塞舌尔和刚果(金)等国家已发行包括银联高端卡在内的多款银联卡产品,为非洲本地居民提供安全便捷的支付服务。

三、中非贸易快速增长,为银联在非发展带来机遇

近年来中非贸易增速强劲,据中国海关统计,2017年中国与非洲进出口总额约为1697.5亿元,其中中国对非洲出口约945亿美元,比十年前分别增长了130.7%和60.5%。除服务游客外,服务中非贸易畅通也是非洲分公司的重要工作。

我们观察到,与大宗贸易、大型投资相比,以中小型商户为主的中小型贸易增长更为迅速。非洲众多中小商人在中国大批采购电子产品、建材、纺织品、文具等小商品。在义乌小商品市场、广交会等中国著名的小商品交易中,非洲商人是常客。但这些商人采购中国商品的过程中存在几个“痛点”:一是需要远途赴中国采购商品,费用高、耗时长;二是需要携带大量现金,既不方便、也存在一定风险;三是如通过电汇、汇款等手段付款,费用高,到账时间慢;四是部分非洲国家和地区因监管原因,民众需要排队申请换汇,为跨境商贸活动带来不便。

针对这些“痛点”,我们一方面通过银联国际跨境B2B综合支付服务平台,为中非跨境电商、传统贸易公司等进出口企业提供跨境线上结算、在线收款、资金归集和电子订单管理等服务;另一方面,与非洲发卡行合作,专门针对本地对中贸易客群发行了支持银联在线支付的商务卡产品。通过银联跨境B2B平台和商务卡产品相结合,非洲小微企业和商人可不必再频繁远赴中国采购商品,不必携带大量现金出入境,不必负担额外的交易成本,也在一定程度上缓解了申请外汇难的问题,有效解决了中非跨境采购中的“痛点”,助力中非和非洲区域内的商业资金流动。

目前,我们已经在肯尼亚开展了银联跨境B2B平台本地收单业务,肯尼亚、毛里求斯、刚果(金)、刚果(布)等地试点发行了银联商务卡产品。这些有益的尝试,让银联卡业务在中非贸易增长的大潮中进一步明确了发展方向。

四、银联移动支付助力非洲支付产业发展

实现银联非洲业务本地化,需要切合非洲支付产业的发展特性和实际需求。非洲的电子支付产业发展程度不高,但发展速度非常快。在高速发展过程中,非洲支付产业体现出以下几个重要特点:一是智能手机快速普及,移动通信技术也逐渐成熟,为本地移动支付的发展提供了技术保障;二是消费者对更加便捷、灵活、多样的支付方式提出了更高需求;三是移动运营商、支付企业和移动支付产业相关各方纷纷加大对移动支付领域的开发和推广力度,促进了非洲移动支付的发展。可以预见,移动支付将成为未来非洲支付产业的主流趋势。

近年来,银联国际根据不同市场支付产业的发展阶段,加速移动支付业务布局,正逐步形成银联手机闪付、二维码支付等多种产品相互补充的格局。2017年12月,银联携手中国主流商业银行、支付机构等产业各方共同发布银行业统一APP“云闪付”。“云闪付”APP推出以来,银联不断完善境内外的“云闪付”APP使用环境。截至目前,银联手机闪付已可在中国境外18个国家和地区、逾百万台POS终端使用;银联二维码支付则在亚太、中亚、中东、非洲等13个国家和地区落地。

在诸多移动支付解决方案当中,二维码支付有接入门槛低、硬件改造成本少、用户体验好、能较好覆盖小额支付场景以及打通线上线下支付渠道等优势,对于手机覆盖率高、支付产业尚处初级发展阶段的非洲市场尤其具有吸引力,能够帮助非洲市场以较高的效率提升支付电子化水平。银联二维码产品符合国际芯片卡及支付技术标准组织(EMVCo)的行业标准,实现全球通用,且采用支付标记化(Token)技术,安全级别更高。

目前,肯尼亚、吉布提、毛里求斯的一些商户已经开通银联二维码支付,覆盖酒店、交通、餐饮、购物等领域。同时,我们正与肯尼亚的主流机构合作,共同研发国际版“云闪付”APP产品或电子钱包类产品,让更多非洲持卡人也能享受安全、便捷的银联移动支付。我们相信,通过银联二维码支付等创新支付产品和服务的推广,银联将更好地服务非洲居民多元化的支付需求。银联品牌将深深根植于非洲大陆,为非洲支付产业的蓬勃发展做出贡献。

ATM查询

ATM查询

汇率查询

汇率查询

精选优惠

精选优惠

在线客服

在线客服

订阅号

订阅号 服务号

服务号